Почему банки настаивают на страховке при ипотеке?

Поскольку ипотечный договор предполагает длительный срок кредитования и сниженную ставку по сравнению с другими видами займов, банки вынуждены принимать ряд мер, позволяющих им защитить себя от возможных рисков, основным из которых является невыплата долга. Поэтому многие финансовые организации отказывают в выдаче ссуды или повышают ставку по процентам, если заявитель не хочет заключать договор страхования имущества.

У банков имеется законное право требовать оформления страхования недвижимости. Это полномочие регламентировано ст. 31 ФЗ России «Об ипотеке». Исключением являются случаи, когда в договоре содержатся иные положения.

Виды страхования по ипотеке

Заемщикам банки предлагают не только обязательную страховку. Дополнительно можно оформить страхование:

- здоровья и жизни плательщика;

- титульное;

- расширенное страхование имущества, которое предусматривает не только полную гибель объекта недвижимости, но и порчу косметического ремонта.

Эти виды полисов могут быть предложены сотрудниками банка как дополнительные услуги, однако обязательной их покупка не является.

Имущественное

Расширенная защита имущества поможет защитить квартиру не только от разрушения конструкций, но и иных повреждений, вызванных затоплением жилья соседями, пожаром и др. обстоятельствами. Возмещение в виде установленной суммы здесь покрывает стоимость косметического ремонта, ценных вещей и техники.

Титульное

Этот тип страхования позволяет банку защитить себя от риска потери права собственности на залоговую недвижимость. Поэтому оформление выгодно только кредитору. Плательщик от покупки полиса ничего особо не выиграет.

Страхование жизни и здоровья

При страховании здоровья обеспечивается полная выплата денежных средств, если наступит смерть заемщика либо потеря им работоспособности. Когда плательщик умирает, то обязанность вернуть банку долг по кредиту переходит его наследникам вместе с остальным имуществом, которое они приняли по завещанию или закону. Если же была оформлена такая страховка, всю сумму долга финансовой организации вернет страховая фирма.

Можно ли вернуть

В ст. 31 Закона «Об ипотеке» банки имеют право требовать обязательного страхования имущества, оно страхуется за счет заемщика. Но при этом банкам предоставлена возможность указать в договоре иные условия, то есть предусмотреть отсутствие обязательного страхования недвижимости или предоставление такого выбора заемщику. При этом виде кредитования должен быть застрахован риск утраты и повреждения имущества.

Бесплатная ГОРЯЧАЯ ЛИНИЯ:

Мск 8 (499) 938 6124

Спб 8 (812) 425 6761

Фед 8 (800) 350 8362

Важно понимать, что страхование имущества — обязательное условие по закону, если только не будет послаблений в договоре. Возврат такой страховки при стандартной выплате кредита маловероятен.

Страхование имущества – это единственный обязательный вид при кредите под залог недвижимости, остальные разновидности соглашений предполагают добровольный характер. Если банковское учреждение определяет их как обязательное условие выдачи денег, то это навязывание услуг, что грубейшим образом нарушает ст. 25 Закона защите прав потребителей.

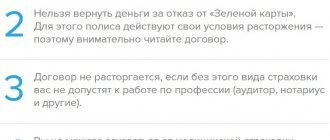

Возвратные и невозвратные

Можно ли вернуть страховку по ипотеке, зависит от вида страховых услуг. Их выделяют три вида – имущественное, жизни и здоровья, титульное:

- При имущественном страховании возврат уплаченной премии возможен только при досрочном погашении кредита. В остальных случаях можно вернуть деньги, только если в договоре с банком страхование имущества не предусмотрено как обязательная процедура.

- Страхование жизни и здоровья лица, получающего кредит, – это добровольная услуга. Поэтому можно отказаться от нее в любой момент. При правильном оформлении документов можно вполне рассчитывать на выплату премии.

- Титульная страховка предполагает финансовую защиту на случай утраты права на имущество. Расторгнуть соглашение по этому виду можно в любой момент.

Право на отказ от страхования и получение уплаченных денег — это только возможность. Не всегда целесообразно это делать. Это своего рода финансовая безопасность в случае наступления форс-мажорных обстоятельств. Поэтому порой не стоит экономить небольшие деньги, если присутствует риск утраты значительных сумм.

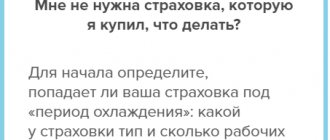

Как вернуть страховку по ипотеке?

Во время оформления жилищной ссуды клиенту рассказывают о его правах и обязанностях, а можно ли вернуть страховку по ипотеке, ни в банке, ни в страховой компании не рассказывают. Схема возврата денег за страховку зависит от вида полиса, приобретенного заемщиком. Если возникла необходимость отказа, сначала стоит изучить условия договора со страховщиком, чтобы выяснить, прописана ли там возможность вернуть уплаченные средства.

При досрочном либо плановом погашении ипотеки

Возврат страховки по ипотеке, выплаченной в плановом порядке, не осуществляется, поэтому вернуть деньги можно только, если погасить кредит досрочно. Тот факт, что страховые случаи не наступили за все время выплаты долга, не говорит о неисполнении страховщиком обязательств со своей стороны. Поэтому на выплату можно не рассчитывать.

Возвращается страховка при досрочном погашении ипотеки частично. Сумма будет зависеть от того, насколько рано был возвращен весь долг. Рассмотрим пример, когда жилищная ссуда была взята на срок 30 лет. Задолженность выплачивается в течение 15 лет. А взнос в пользу страховой организации составил 300 тыс. руб. В этом случае заемщик может рассчитывать на возврат ½ от взноса, то есть 150 тыс. руб., поскольку в течение 15 лет до уплаты долга фирма оказывала свои услуги.

Для возврата потребуется только обратиться в офис страховой компании и оформить соответствующее заявление, приложив банковскую документацию о погашении ипотеки в полном размере.

Можно ли отказаться от страховки по ипотеке

Страховку всех трех видов при оформлении ипотеки брать не обязательно, но залоговое имущество лучше застраховать. Мало ли что может с ним случиться — доказывай потом, что не верблюд. Отказываясь от других видов страхования, поинтересуйтесь в банке, что вам за это будет.

Почти все финансовые организации ставят обязательным условием оформление страхование залогового имущества, минимальный срок этой услуги — 3 года. Если заемщик не выплатит полную сумму по окончании договора ипотеки, ему грозит серьезный штраф.

Отказываясь страховать жизнь (здоровье), заемщик рискует получить кредит с повышенной процентной ставкой. Что касается страхования права собственности, то за отказ от такой страховки никаких санкций не полагается. Банку все равно, кто будет выплачивать долг — вы или третье лицо, которое вдруг появится и будет претендовать на ваше имущество.

Однако если вы оформили ипотеку не на новое, а на вторичное жилье, страховка на право собственности не помешает. За три года, на которые заключается соглашение, могут появиться другие «наследники», которые будут претендовать на это жилье.

Но в любом случае заемщик может потребовать возврата страховки по ипотеке, а банки и страховщики не имеют права навязывать услугу. В случае, когда имеет место принуждение к страхованию, гражданин может обратиться к юристу, чтобы изменить пункты договора и вернуть деньги. Но, как показывает практика, такое бывает нечасто.

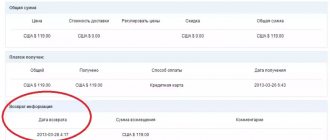

Формула и расчет

Рассмотрим пример. Полис оформлен с 01.06.2019 по 30.06.2019 года. Сумма страхового взноса достигала 20 тыс. руб. В декабре 2019 года кредит был досрочно погашен, и плательщик сразу обратился к страховщику за частичным возвратом.

Высчитываем сумму компенсации по формуле S=P/12*N, где:

- S — размер выплаты;

- 12 — количество месяцев;

- P — взнос в страховую фирму за год;

- N — количество оставшихся месяцев, которые не были использованы.

Подставляем числа из примера: 20000 / 12 х 6 = 10000 руб.

Действия заемщика при отказе страховщика

Встречаются ситуации, когда страхователь получает необоснованный отказ в ответ на требования вернуть деньги. В этой ситуации необходимо:

- Подать в страховую компанию заявление на получение разъяснения отказа, указав, что ответ нужен в письменном виде.

- К заполненному бланку приложить копию заявки на выплату и решения по нему, а также сопроводительные документы.

Желательно сообщить о причинах, вынудивших страхователя обратиться за компенсацией. В некоторых ситуациях, если обращение клиента обосновано, ему возвращают средства, даже если договором это не предусмотрено.

Сопроводительная документация:

- паспорт заявителя;

- договор по жилищной ссуде;

- согласованный график погашения;

- документ из банка о полной выплате долга (справка);

- полис;

- правоустанавливающее свидетельство на недвижимость.

Следует взять с собой и реквизиты счета. Если решение будет положительным, средства переведут на него.

Как вернуть страховку: рефинансирование, навязанные услуги

Рефинансирование долга проводят в целях получения лучших условий ипотеки — например, уменьшения процентов при сокращении сроков выплат. В этом случае речь идет о страховании ипотечного имущества, ведь оно принадлежит банку и остается у него в залоге. Но заемщик может найти более выгодные условия по ипотеке и вправе провести рефинансирование, перевести долг в другой банк.

Но чтобы рефинансировать долг, нужно оформить возврат средств, внесенных за страховку в первом банке. Для этого необходимо:

- обратиться в банк, где был оформлен договор и заявить о намерении рефинансировать долг в другом банке;

- связаться со страховой компанией с заявлением расторгнуть договор и вернуть часть страховой суммы;

- рефинансировать долг и перезаключить договор страхования;

- оформить новый кредит по ипотеке.

Многих интересует вопрос, как отказаться от страховки, если она была навязана банком. Но проблема в том, что мы не можем добиться справедливости, если у нас нет доказательств. Этот случай — из тех, где доказать, что вас вынудили подписать договор, практически невозможно. Поэтому забудьте об этой идее, хотя закон и говорит, что навязанные услуги считаются недействительными.

Даже если в ипотечном договоре прописана возможность возвращения суммы страховки, может иметь место недобросовестность со стороны страховой организации или банка. То есть вам могут банально отказать вернуть уплаченные средства без объяснения причин. Тут уже не обойтись без юристов и судебных заседаний. Но не забудьте собрать побольше документов в свою пользу: требования причин отказа, копии платежек, основание для возврата, счет для перечисления средств (если выиграете).

Источники:

О мерах по предохранению заложенного имущества

О страховании заложенного имущества

О защите заложенного имущества от притязаний третьих лиц

Алгоритм действий для возврата

Вернуть деньги по страховке можно только после того, как с ипотечной квартиры будет снято обременение. Схема действий выглядит следующим образом:

- Оформление заявления в 2 экземплярах в страховой организации (по установленному образцу).

- Если получен отказ, стоит иметь письменный ответ. В случае выплаты меньшей суммы, чем планировалось, нужно потребовать калькуляцию (полная отчетность по расходам страховщика за время действия соглашения).

- Составление претензии, подача ее в страховую компанию. В тексте следует указать ссылку на ГК РФ №958. Рекламацию должны зарегистрировать с официальной отметкой на заполненном бланке.

- Подача иска в суде. К заявлению прикладываются все документы: отказ, претензия, полис, договор, чеки за все время и т. д.

Отзывы страхователей, отстаивающих свои права в суде, показывают, что суды благосклонно относятся и удовлетворяют более 70% требований истцов.

Если в принятии заявления на возврат получен отказ, рекомендуется обратиться с жалобой в прокуратуру, ЦБ России (выдает страховым организациям лицензии).

Возврат страховки после смерти заемщика

Если должник оформлял страховку жизни и здоровья, то при его смерти его родственники, естественно, не должны будут платить страховые взносы, долг будет закрыт. Если же страхование не было оформлено, то все обязанности по ипотеке переходят к ним, но с даты вступления в права наследства.

Новые собственники (наследники) могут вернуть часть суммы страховки, если их что-то не устраивает. В этом случае размер возврата зависит от неиспользованного времени действия услуг страховщика. Например, заемщик умер за год до окончания срока страховки — тогда высчитывается сумма, которая была уплачена за год гарантий и не использована на услуги страхования.

Чтобы вернуть часть средств страховки по ипотеке, нужно:

- сообщить в страховую организацию о смерти должника;

- переоформить ипотечный договор на нового собственника (после вступления их в права);

- заявить в страховую компанию об отказе от страховки;

- написать заявление на возврат части денег.

Напомним, в право наследства вступают по истечении 6 месяцев после смерти наследодателя. При этом у наследополучателей должы быть все документы, свидетельствующие о родстве с умершим. За несовершеннолетних наследников все вопросы решают опекуны (усыновители), они же будут заниматься вопросами погашения долга по ипотеке.