Как вернуть 13 процентов за медицинские услуги? Этот вопрос волнует чаще всего тех граждан, кто уже знаком с легальной возможностью обходить налоговые сборы. На самом деле процедура очень простая, куда легче процедуры получения имущественного вычета, который оформляют при покупке или продаже недвижимости.

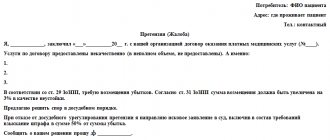

Нужно лишь собрать требуемые документы, особенно договор об оказании платных медицинских услуг, квитанции и справки 2-НДФЛ и 3-НДФЛ. Эти бумаги нужно направить в отделение ФНС по месту жительства заявителя. Далее спустя 3-4 месяца рассмотрения деньги, в случае положительного решения, высылаются гражданину по указанным в заявке реквизитам. Но у процедуры имеются и другие нюансы — об этом читайте в настоящей статье.

Что такое налоговый вычет на лечение

Налоговым вычетом за лечение понимается часть дохода, которая не облагается налогом и высчитывается в процентном соотношении за траты гражданина на платные медицинские услуги и медикаменты. Право на это имеют граждане РФ, получающие официальную заработную плату, с которой работодатель ежемесячно платит налог в казну государства. Лечебное учреждение, которое направляло на процедуры или выписывало документы должно иметь лицензию государственного образца.

Куда податься

Многие граждане не знают, где вернуть 13 процентов за лечение. Ответ здесь предельно прост — там же, где и прочие налоговые вычеты оформляются. Речь идет о налоговых органах, находящихся в вашем городе.

Если конкретнее, то обратиться нужно будет в налоговую службу вашего района. Того, где вы прописаны. Иногда можно принести документы в соответствующий орган государственной власти по месту вашего фактического проживания. Но лучше всего обращаться в налоговую по прописке. Это избавит вас от большинства проблем и вопросов. Как вернуть 13 процентов за лечение зубов и прочую медицинскую помощь? Что может пригодиться в данном деле?

Размер налогового вычета

Размер налогового вычета формируется за один год и начисляется следующим образом:

- Вернуть можно только ту сумму или часть от нее, которая перечислена в подоходный налог.

- Возвращается не больше 13% от суммы, потраченной на лечение. Если учесть, что максимальная сумма социальных вычетов составляет 120000 рублей, значит, расчет 13 % будет равен 15600 рублей.

- Согласно Постановлению Правительства РФ от 19.03.2001 N 201, существует перечень дорогостоящих услуг, на которые ограничение по сумме в 15600 рублей не распространяется. У гражданина, получившего такое лечение, или, если дорогостоящее лечение получили его близкие родственники, есть возможность вернуть 13% с общей их стоимости.

Доходы

Возвращают ли 13 процентов за лечение зубов? Да, такая возможность имеется. Но только, как уже было сказано, у граждан, которые располагают прибылью, облагаемой подоходным налогом. Именно такие правила действуют на территории РФ на данный момент.

Следующий пункт, который придется учитывать — это доказательство ваших доходов. Тут в налоговые органы предоставляется трудовая книжка, а также специальная справка. Это так называемая форма 2-НДФЛ. Она берется у вашего работодателя в бухгалтерии. И является подтверждением дохода, облагаемого налогом.

К слову, справку нужно предъявить в единственном экземпляре, а также только в оригинале. Никаких ксерокопий! В противном случае, вам имеют полное право отказать в предоставлении вычета.

Какие расходы компенсируются государством

Законодательством России представлен полный перечень наименований медикаментов и медицинских услуг, за оплату которых законопослушный налогоплательщик имеет возможность получить компенсацию.

Налоговый вычет исчисляется, если гражданин:

- вызывал скорую помощь;

- получал амбулаторное лечение;

- лечился в больнице;

- получал оздоровительные процедуры в санатории;

- обращался за проведением медицинской экспертизы;

- лечил или протезировал зубы, воспользовавшись услугами стоматологии, которые не входят в обслуживание по ОМС;

- лечился в частном медицинском учреждении.

Полный перечень услуг и лекарств содержит Постановление Правительства РФ№201 от 19.03.2001г.

Это важно знать: Можно ли оспорить дарственную на квартиру

Пакет документов

Прежде, чем приступать к написанию заявления, следует собрать полный пакет документов:

- У работодателя нужно получить оригиналы двух деклараций – 3 и 2 НДФЛ.

- В клинике следует взять оригинал квитанции оплаты, которая была произведена за выполнение услуг, а также – оригинал лицензии, по которой в этой клинике проводится медицинская деятельность.

- От пациента могут потребовать копию паспорта с подписью «копия верна» и росписью, а также копию ИНН. Если заявление оформляется для возвращения средств за обслуживание ребёнка или другого родственника, то могут попросить предоставить свидетельство о рождении, о браке и пр.

Руководство по получению вычета

Для того, чтобы оформить возврат части денежных средств, потраченных на лечение, необходимо собрать пакет определенных документов, сдать его в ФНС и дождаться положительного ответа. Из всего этого становится понятно, что вся процедура – это дело не одного дня.

Но с 2020 года эта процедура законодательно упрощена. Теперь гражданину остается только собрать все нужные бумаги и передать их работодателю, который отчисляет за работников налоги в казну государства. Он сам производит перерасчет итоговой суммы заработной платы в пользу гражданина ежемесячно до тех пор, пока вся сумма не будет выплачена.

Декларация на возврат 13 процентов за лечение

Вся информация, которая понадобится для заполнения бланка декларации, содержится в документах, приготовленных для сдачи в ФНС. Государственная налоговая служба максимально упростила этот процесс, разместив на официальном сайте специальную программу для всех налогоплательщиков, для того, чтобы рассчитать сумму налога. Пользователю остается только внести информацию в пустующие графы.

Важно учесть, что бланк должен соответствовать некоторым требованиям. А именно: напечатан ровно и без печатных дефектов на белом листе бумаги А 4.

Опечатки и ошибки в составленном документе могут стать причиной отказа и, следовательно, отсрочить время получения денежных средств. К тому же, некоторые сведения, написанные с ошибками, налоговые органы могут воспринять, как заведомо ложные и наложить штрафные санкции на заявителя.

Передаем собранные бумаги на проверку

Существует два способа передачи документов в ФНС:

Способ первый:

Прийти в налоговую инспекцию и лично передать все документы налоговому инспектору, который считается ответственным за дела гражданина. Служащий сразу проверит документы на наличие ошибок, и если таковые есть, обязательно укажет на них и порекомендует способы исправления. Минус такого способа заключается в том, что на него уходит большое количество времени, которым дорожит каждый работающий человек. А плюс — в том, что все ошибки сразу проверяются специалистом.

Способ второй:

Отправить пакет бумаг почтой в виде ценного письма с составленной описью и уведомлением о получении. Рекомендуется в данной ситуации опись составлять в двух экземплярах, чтобы один остался на руках у заявителя. Это делается на случай утери письма при доставке почтовой службой.

Минус этого способа заключается в том, что в случае допущенной при заполнении документов ошибки, уведомление об этом придет вместе с ответом после камеральной проверки. А это, примерно 2-3 месяца. Плюсом можно считать малое количество времени для подачи бумаг, которое уходит только на то, чтобы прийти на почту.

Это важно знать: Написать жалобу в департамент образования

Ожидаем вердикта налоговой службы

После того, как заявление со всеми приложенными к нему документами, поступило от гражданина в налоговую службу для обработки, специалисты производят по ним камеральную проверку. По окончании этой проверки, в течение 10 дней заявителю приходит письменное уведомление. Этот документ содержит окончательные результаты.

При отрицательном ответе в письме будут обязательно указаны причины и законные основания отказа. Во время проверки у специалистов службы могут возникнуть вопросы к заявителю, требующие немедленной явки и разъяснения.

По завершении процесса проверки заявителю необходимо будет подождать еще месяц. Именно в течение этого периода происходит зачисление денежных средств на сберегательный счет налогоплательщика.

Примеры возврата НДФЛ

Возврат денег за лечение может быть осуществлен на общих основаниях, то есть с исчислением из максимальной суммы в 120000 рублей, или за оказание дорогостоящих услуг, когда возврат налога происходит из общей суммы за услуги. Перечень услуг, которые относятся к категории дорогостоящих, регулируется налоговым законодательством. Это могут быть :

- лечение врожденных аномалий хирургическим способом;

- трансплантация органов;

- ЭКО;

- лечение наследственных болезней и т.д.

С полным перечнем можно ознакомиться на официальном сайте ФНС.

В справке, которую выдает медицинское учреждение, обязательно должен быть обозначен код, который определяет категорию услуги. Код 1 относится к недорогостоящим услугам, а код 2 обозначает дорогостоящие услуги.

Возврат налога при протезировании зубов

В вопросе о протезировании зубов могут возникнуть некоторые споры. В этой услуге часто очень нуждаются люди пенсионного возраста. Министерство здравоохранения рассматривает данную услугу, как дорогостоящую и относит ее к соответствующему перечню. В то же время, государственная налоговая служба имеет другое мнение по этому поводу и в свой перечень дорогостоящих услуг протезирование зубов не вносит, даже не смотря на код, указанный в справке, выданной стоматологией.

Например:

Гражданин Сорокин С.А. обратился в стоматологию с проблемой протезирования и в итоге заплатил 190000 рублей. Руководство поликлиники в справке, выданной гражданину указала код2. Сорокин С.А., являясь неработающим пенсионером, сам не может претендовать на налоговый вычет. Зато его сын, являясь работающим законопослушным налогоплательщиком, оплатившим данные услуги, может подать заявление на вычет. Согласно кодировке, указанной в справке, услуга является дорогостоящей, поэтому сын пенсионера обратился за соответствующим вычетом в ФНС. Сумма по его подсчетам составила 24700 рублей. Но налоговая служба отказала в дано прошении и дала согласие только на социальный вычет в размере 15600 рублей.

Возврат налога за санаторное лечение

Если лечение осуществляется в санатории, то учитываться могут только лечебные процедуры и затраты на медикаменты. Все остальные траты, такие как проживание, питание, проезд и т.д. учитываться не могут.

Подтверждением оплаты может быть путевка турфирмы, имеющая лицензию на осуществление данной деятельности.

Например:

Дочерью пенсионерки Гущиной Т.И. была куплена путевка в санаторий. Мать является неработающей пенсионеркой. Сумма, которую дочь заплатила за путевку, составила 50000 рублей на 10 дней. Во время обследования у пожилой женщины было обнаружено заболевание, нуждающееся в срочном лечении. Врач назначил лекарство, стоимость одной упаковки которого была 700 рублей. Предъявив в налоговую заявление, справку из санатория, с указанной суммой услуг и лекарств 20000 рублей, рецепт от врача и копию лицензии, дочь оформила вычет на сумму 2600 рублей. ФНС одобрила это прошение, е смотря на то, что чек на оплату лекарств был утерян.

Это важно знать: Штраф за тонировку 2020 года новый закон

Возврат налога за покупку лекарств

Если неработающий пенсионер владеет правом на возврат налога самостоятельно или через детей, он может оформить возврат налога за траты на лекарства, если они входят в определенный законом перечень. Нужно только предъявить чек и рецептурный лист от врача.

Например:

Одинокий пенсионер Денисов Ю.Л. каждый месяц тратит на приобретение лекарств 4500 рублей. Из них цены на лекарства, которые входят в перечень составляют сумму в 4200 рублей. Получается, что за год тратится 54000 рублей. Это большая сумма для пенсионера. В данном случае у него есть право на возврат части потраченных денег, так как он сдает комнату в общежитии за 8000 рублей, а сам живет в квартире. Его ежегодный налог составляет 12480 рублей. Значит, сумма ежегодного вычета составит 6552 рубля.